文/新浪财经意见领袖专栏作家 张睿

粗略估计A股市场ESG投资策略的超额回报有效期至少还有十年左右的“时间窗口”,希望上市公司、投资机构都能抓住这一战略机遇期,A股ESG责任投资的未来已来,将至以至。

近年来,ESG责任投资在全球发展迅速,逐步从小众的投资理念发展成较为主流的投资策略,被市场各方广泛接受并不断实践。我国在全面推动构建绿色金融体系的政策推动下,A股的ESG责任投资的发展也正方兴未艾。ESG责任投资策略增加了对上市公司环境、社会和公司治理等非财务指标的考量,通过关注被投企业的可持续发展绩效,从而推动经济、社会的可持续发展。在这个维度上ESG责任投资具有正外部性的“义”,但ESG责任投资是否可以“寓利于义”?甚至因为增加的ESG的因素带来确定的超额收益?在全球学术界及投资界一直是热烈讨论的议题,但似乎还未有确定的一致结论。我们将在下文深入讨论,从实践角度A股ESG投资策略是否有超额收益,以及超额收益的来源为何?

国际学术界和市场的观点

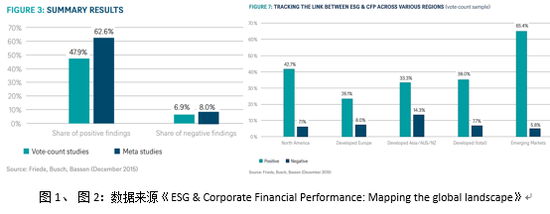

国际学术界对于ESG投资策略和投资回报的研究近些年也渐成热点,从结果统计支持ESG责任投资对投资回报有正向效果的结论占优,但其显著性也有不足。汉堡大学Alexander Bassen和Timo Busch两位教授和德意志资管(DWS)的投资专家在2015年统计了自1970以来的近2000篇相关学术论文,其中有超过50%的学术研究对ESG因素和公司财务表现正面影响持正面观点,但也有不到10%的学术研究持负面观点(图1)。从区域来统计,有趣的是学术研究中对成熟市场持正面态度的比例明显低于新兴市场,其中对欧洲发达市场的ESG因素对公司财务表现正面影响的支持最低,仅为26.1%,而新兴市场的支持率达到65.4%(图2)。

从学术研究观点的统计似乎可以发现,新兴市场的ESG责任投资的正向回报要超过成熟市场。这一发现也一定程度上得到市场的支持,和各自基准指数相比,MSCI新兴市场ESG领先指数的相对收益明显高于MSCI全球市场ESG领先指数(图3)。

国际市场及学术界虽然对ESG投资的超额收益还存在讨论,但大多认可ESG投资可以有效降低投资中的尾部风险,这也是为何多数国际投资机构运用最多的ESG投资策略为负面剔除法(Exclusion)。国际上对于ESG投资的超额收益来源解释主要有:ESG绩效高的上市公司经营稳健,抗风险能力强、ESG绩效高的企业品牌声誉高、机构投资者增加使得交易结构改善等。

有趣的是西方市场一直都有ESG投资具有负向收益的观点,其中最主要的一派的观点为“罪恶股票(Sin Stocks)”能够跑赢市场,所谓“罪恶股票”即主营业务是烟草、赌博、武器制造等不符合ESG理念的上市公司,观点认为这些业务的“成瘾性”消费会支撑股价增长,国际上甚至有专门的“罪恶基金”,其中最著名的是美国的VICE FUND,这只基金的投资组合基本来自烟草、博彩和武器制造(截止19年一季度末,VICE FUND的前三大重仓股为金沙集团、永利集团和银河娱乐,均为国际博彩巨头)但是这只基金目前的规模只有1.6亿美元,和全球几十万亿美元规模的ESG主题基金根本不具可比性。

A股市场的ESG投资回报

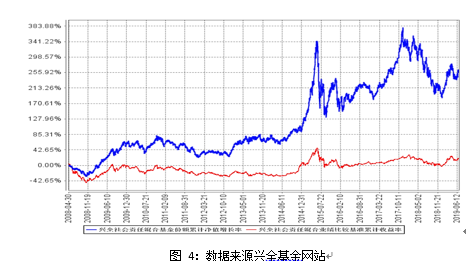

和国际上ESG投资相比,国内责任投资市场起步较晚,但发展飞速。2007年兴全基金发行了我国第一支社会责任基金——兴全社会责任混合基金,这只基金良好的投资业绩也为责任投资在A股的发展提供了支持(图4)。

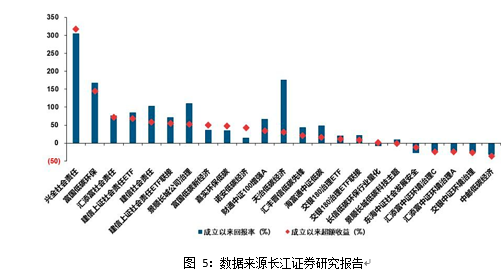

近年来以责任投资主题的基金在国内发展很快,据统计截止目前我国已经有责任投资主题基金超过60只。长江证券在研究报告中梳理了国内部分公司治理、低碳主题、环境保护、社会责任等ESG概念相关的基金的回报表现,可以发现很多泛ESG主题的基金的回报良好。

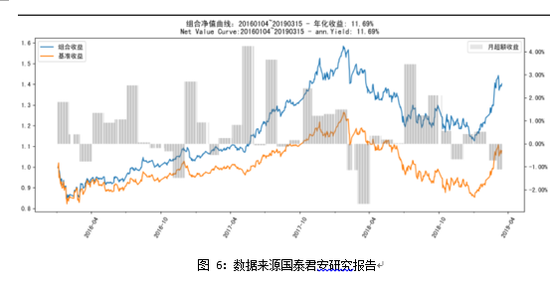

我国目前的泛ESG主题基金还主要采用简单的ESG主题(例如低碳环保、新能源、治理等)进行行业筛选的策略。我们下面看一下根据A股上市公司ESG综合评价得到构建的投资策略回报如何。国泰君安最近根据商道融绿A股上市公司的ESG综合评级构建了沪深300的ESG正面组合,组合回测数据显示2016年1月至 2019 年 3 月,ESG正面优选组合总收益为年化收益为 11.69%,相对于基准沪深 300 指数的年化超额收益为 8.62%。另外沪深300ESG正面优选组合的年化收益-最大回撤为-17.22%,相较于基准-29.96%,下行风险控制效果较好。

解密A股市场ESG投资超额收益

以上数据说明A股的ESG策略能有效改善投资回报收益,也一定程度上证明了国际学术界和投资界的观点,即包括A股在内的新兴市场的ESG投资策略的回报明显优于国际成熟市场,那究其原因究竟为何A股的ESG投资策略可获得相对可观的超额收益?笔者认为主要的原因有以下几个方面。

一、A股环境下用ESG因素更能挑出“好公司”

相比国际成熟市场,A股上市公司的ESG整体水平明显还相对落后,另外A股的ESG信息披露现在还是自愿和鼓励披露状态。但正是在这样的情况下,ESG管理绩效高的A股上市公司,可以反映出其公司治理水平、公司经营抗风险能力及管理层的战略视野要明显优于ESG管理绩效差的公司,从而市场可以有效的从ESG信息来判断出“好公司”。这一因素虽然不易用准确的数据来说明这些公司“好”的程度如何,但从宏观上确实能够得到有效的信息。而国际成熟市场很多ESG议题在多数上市已经成为类似“合规”事项,也就是多数上市公司均能达到一定管理水平,这反而较难从ESG因素来挑出“好公司”。

二、负外部性内部化使得ESG绩效差的公司成本提升

我国近几年经济大规模的转型升级,其中企业的环境及社会成本内部化成为重要的抓手。之前的经济粗放发展模式下,企业运营造成的环境及社会的负外部性多被全社会承担,例如很多环保管理差,超标排放多的企业,造成的环境污染、雾霾等问题被全社会负担,而企业的运营成本反而低于环保投入多的企业,反而盈利状况好,造成了“劣币驱逐良币”的情况。而近年来监管部门对于环境、社会等问题的处罚力度日益增加,环保部从2015年开始对环保违规企业实施按日处罚办法大大增加了环保违规的成本。就在最近的7月5日江淮汽车(600418.SH)发布公告称,因车载诊断系统(OBD)不符合标准,排放造假,公司收到北京市生态环境局出具的《行政处罚决定书》,被罚1.7亿元,这项处罚公布后截止8月9日收盘,一个月内江淮汽车股价下跌了超过13%。同样企业的社会成本也在逐步内部化,最近的一周就有亚邦股份因重要子公司进行安全生产隐患大排查及整改连续三个月不能复产,而被交易所实施其他风险警示(ST)。随着环境和社会成本内部化的过程,ESG绩效差的企业的财务成本将逐步升高,股价也会反映以上的过程,使得ESG投资策略的回报更加明显。

三、ESG绩效或可反映企业的真实盈利状况

ESG涉及到企业运营的方方面面,ESG管理在公司利润表里直接反映的往往是成本项目,例如环保投入、员工投入等等,所以ESG投入高的企业,在一定程度上也可以反映出其真实的盈利情况较好。非但管理层有意愿,并且有财务能力加大ESG的投入。当然我们也认为企业在ESG方面加大的成本投入,将更好的保证企业的高效运营,从而提升企业盈利状况,成为良性的正向反馈机制。

四、市场对ESG信息的关注会反应在股价中

前三点更多的是从ESG对上市公司端的影响进行考量,第四点我们从市场投资端进行讨论。随着我国全面构建绿色金融体系的深入,证监会推动A股ESG的力度加大,基金业协会持续推动投资机构的ESG责任投资,于2018年11月正式发布了《绿色投资指引(试行)》。投资机构纷纷响应,逐步在公司理念、投研及主题产品方面加大践行ESG责任投资的力度。这种情况下,过去A股市场较少关注的上市公司ESG信息被日益重视,这就使得ESG绩效会被市场“Price in”到公司估值中,使得ESG绩效高的上市公司更加有投资吸引力。这和机构一直推崇的“价值投资”理念不谋而合,因为ESG绩效也是公司价值的重要体现。社保基金和保险资管资金近期也在重点关注ESG责任投资,相信随着这些大型的资产所有者(AO)们逐步加大对投资中ESG的要求,我国的责任投资将有更大发展。而相比之下国际成熟市场的资产所有者及管理者大多早已建立完成了ESG投资体系,多数市场价格已经反映了公司的ESG绩效的价值,所以反而这个过程较A股市场不太明显。

综上原因,一定程度上解释了A股的ESG投资策略超额收益的来源,并且也能解释A股ESG投资策略从投资收益角度优于成熟市场的原因。ESG管理涉及企业运营的方方面面,市场对上市公司的ESG评估和价值发现也是一个逐步的过程,所以我们粗略估计A股市场ESG投资策略的超额回报有效期至少还有十年左右的“时间窗口”,希望上市公司、投资机构都能抓住这一战略机遇期,A股ESG责任投资的未来已来,将至以至。

(本文作者介绍:商道融绿董事总经理)