导语

随着全球经济的可持续发展成为共识,以ESG为代表的可持续发展因素在金融市场的关注度日益凸显。投资者越来越关注企业在这些领域的绩效,以评估其长期价值和风险。同时ESG因素对投资影响的争论也从未停止。为此,我们特开设一档——“可持续投资研究”专栏,本专栏将深入探讨ESG因素如何影响投资策略和结果,并分享我们的ESG投资整合研究及实际应用案例。

本文是本组专栏的第一系列——固定收益投资中的ESG整合。与股票投资不同,债券带来固定票息收益,但一旦公司违约,将会损失掉本金。所以信用分析和规避违约风险对于债券投资就显得格外重要。从长期投资的角度来看,ESG表现好的公司,环境、社会和治理方面的风险要低一些,这些风险传导到信用风险进而引发违约事件的预期概率也要低一些。与此同时,现在到未来我们处于低利率的大环境,城投“化债”和国债收益率下行,在这样的背景下,思考固收ESG投资可能更具有意义。

01

背景:固收领域的ESG投资

为什么要在信用债投资时纳入ESG的考量呢?从宏观政策趋势来看,国家倡导高质量发展,推动新质生产力,ESG投资注重的方向和高质量发展与新质生产力相吻合。从投资机构战略来看,越来越多的投资机构践行责任投资需要在各类投资类别中纳入ESG的考量。如果落实到具体投研层面,固收ESG投资可以着眼于甄别信用风险,在信用风险可控的前提下,债券投资经理希望追求高一些的票息回报,但前提是,投资组合中的债券在持有期间不发生违约,踩雷会让组合净值受到直接影响。

一个自然的问题是,ESG信息能否帮助债券基金经理来甄别不同发债主体信用资质的差异?换句话来说,当我们控制住信用评级之后,随着ESG评分的提升,主体信用利差是否会发生规律的变化。或者说ESG信息能否在债券投资中提供有益的增量信息。对于这点,国内外一些学者也业界从业者的研究发现ESG评分和发债主体的信用利差呈现显著的反向关系(Yang等学者[1],Mendiratta, Varsani和Giese[2],Bruno和Henisz研究[3],美国知名量化投资机构AQR的Diep, Pomorski和Richardson等学者[4])。

目前市场上很多债券ESG指数[5],在设计的时候,主要采取了把ESG评级最低的发债主体剔除掉的投资策略。其背后的逻辑是ESG表现最差的发债主体,ESG的风险最大,可能会通过一系列传导途径转变为违约事件,从而带来损失。

02

发债主体ESG评分对信用利差具有解释能力

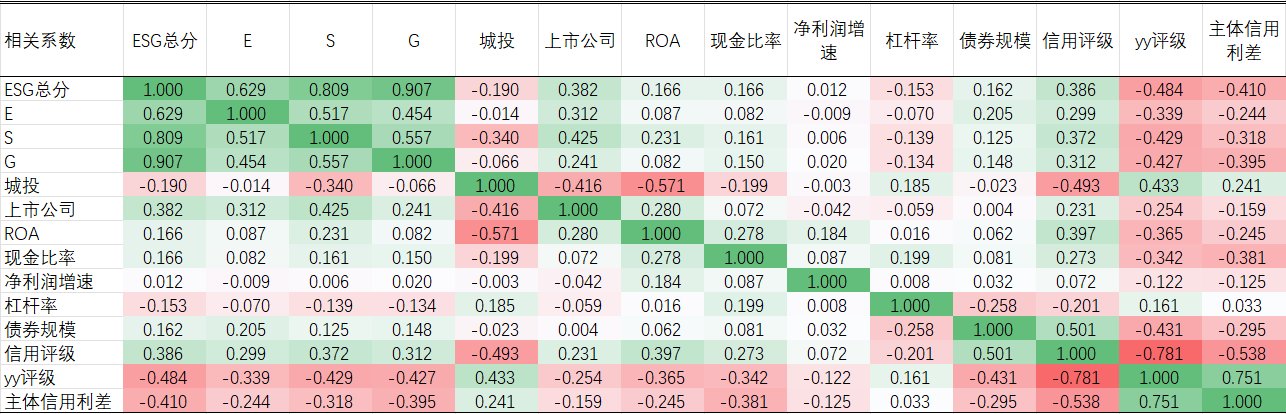

我们的研究发现,ESG评分和发债主体信用利差之间呈现明显的负相关关系[6],秩相关系数为-0.41,这意味着ESG表现好的发债主体,市场认为他们的信用风险较低,因此要求对于承担信用风险的风险补偿即信用利差(Credit Spread)也较低,如下图右上角显示。

数据来源:商道融绿、Wind

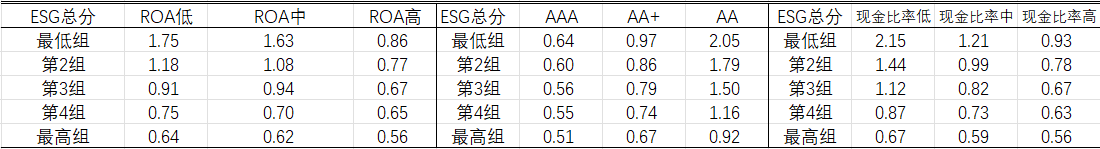

进一步我们发现如果控制住一些影响信用的主要因素后,比如外部评级(AAA、AA+、AA)、ROA或者现金比率,随着ESG总分的提升,信用利差单调下降。下表中间部分展示了在不同信用评级分组内,随着ESG总分的提升,信用利差逐步下降。在AAA组内,ESG总分最高20%的发债主体比ESG总分最低20%发债主体的信用利差低0.13%,而AA+组和AA组内这个差异分别达到了0.3%和1.13%。我们发现对于财务表现或者现金流越不好的公司,或者信用评级越低的公司,ESG总分变化带来的信用利差的区分程度越大;这是很有启发的研究发现,说明固收投资中,对于信用质地相对越弱的公司,ESG带来的增量信息可能越大,对于这些公司越有必要利用ESG信息来做信用风险的甄别,帮助债券投资经理做出更加全面的投资决策。

数据来源:商道融绿、Wind

03

形成具体的债券投资策略

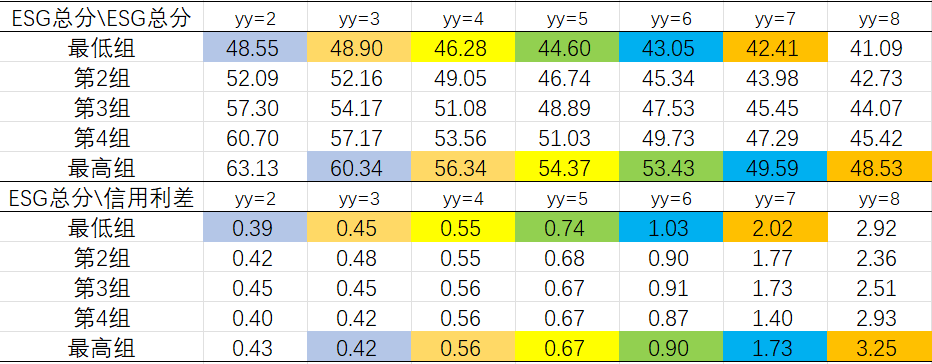

我们知道外部信用评级的划分比较粗,区分度相对不大。我们也采用了资管机构常用的YY评级做分组研究。在每个YY分组(yy=3~7)内,随着ESG总分的提升,信用利差单调下降。这说明了YY评级相同的发债主体,如果ESG总分越高,信用利差相对越低。

我们可以据此来构建投资策略,首先ESG评分太低的公司从规避违约风险的角度要考虑剔除掉。在YY=4组里面,ESG评分最好的公司,相比YY=3里面ESG评分最低的公司,平均而言收益风险比会更高一些:一方面信用利差会高一些,同时ESG表现提升很多,ESG层面蕴含的信用风险低。

YY=3组内ESG总分最低组的一部分权重可以移至YY=4组内ESG最高组,后者投资性价比更高,息票收益更高,ESG表现显著提升。同理,YY=4组内ESG最低组的一部分权重可以移给YY=5组内的ESG总分最高组,以此类推。这样整体组合的收益风险比会提升,整体组合的ESG水平也会提升。这样的策略在当下越来越低的信用债整体到期收益率的背景下有着现实意义。我们还可以结合对不同发债主体的更多维度的理解进行更精细化的投资组合优化,以获得预期的收益目标和风险控制。

数据来源:商道融绿、Wind

以上展示了商道融绿发债主体ESG评级数据在信用债市场的具体投资应用,我们发现在控制信用评级后,ESG评分对信用利差的变化有解释作用,可以作为进一步甄别信用风险的工具和手段。这使得债券投资在追求收益、降低风险的同时,也可以做到践行责任投资,推广可持续发展理念。未来的分享中,我们还会继续进一步专门看城投“化债”以来,如何对城投债进行ESG投资的考量;也会进一步分析产业发债主体近年来ESG表现与信用利差的关系。敬请期待。

[1] Yang, Y.; Du, Z.; Zhang, Z.; Tong, G.; Zhou, R. Does ESG Disclosure Affect Corporate-Bond Credit Spreads? Evidence from China. Sustainability 2021, 13, 8500. https://doi.org/10.3390/su13158500

[2] Mendiratta R, Varsani H D, Giese G. How ESG affected corporate credit risk and performance[J]. The Journal of Impact and ESG Investing, 2021, 2(2): 101-116.

[3] Environmental, Social, and Governance (ESG) Factors and Municipal Bond Yields

Christopher C. Bruno and Witold J. Henisz, Working paper, Feb 2022, The Wharton School, University of Pennsylvania

[4] Diep P, Pomorski L, Richardson S. Sustainable Systematic Credit[J]. The Journal of Fixed Income, 2022, 32(1): 61-90.

[5] 比如中国外汇交易中心发布的CFETS ESG高等级信用债指数,https://www.chinamoney.com.cn/chinese/bkind/?tab=3&indxTp=CFXID0082

[6] 这里所展示的结果来源于2023年的9月这个截面,我们测试了其他的界面,比如4、5、7、11月等截面,效果类似。